親や祖父母からの贈与の非課税枠5つについてまとめてみました

親や祖父母からの贈与の非課税枠5つについてまとめてみました。

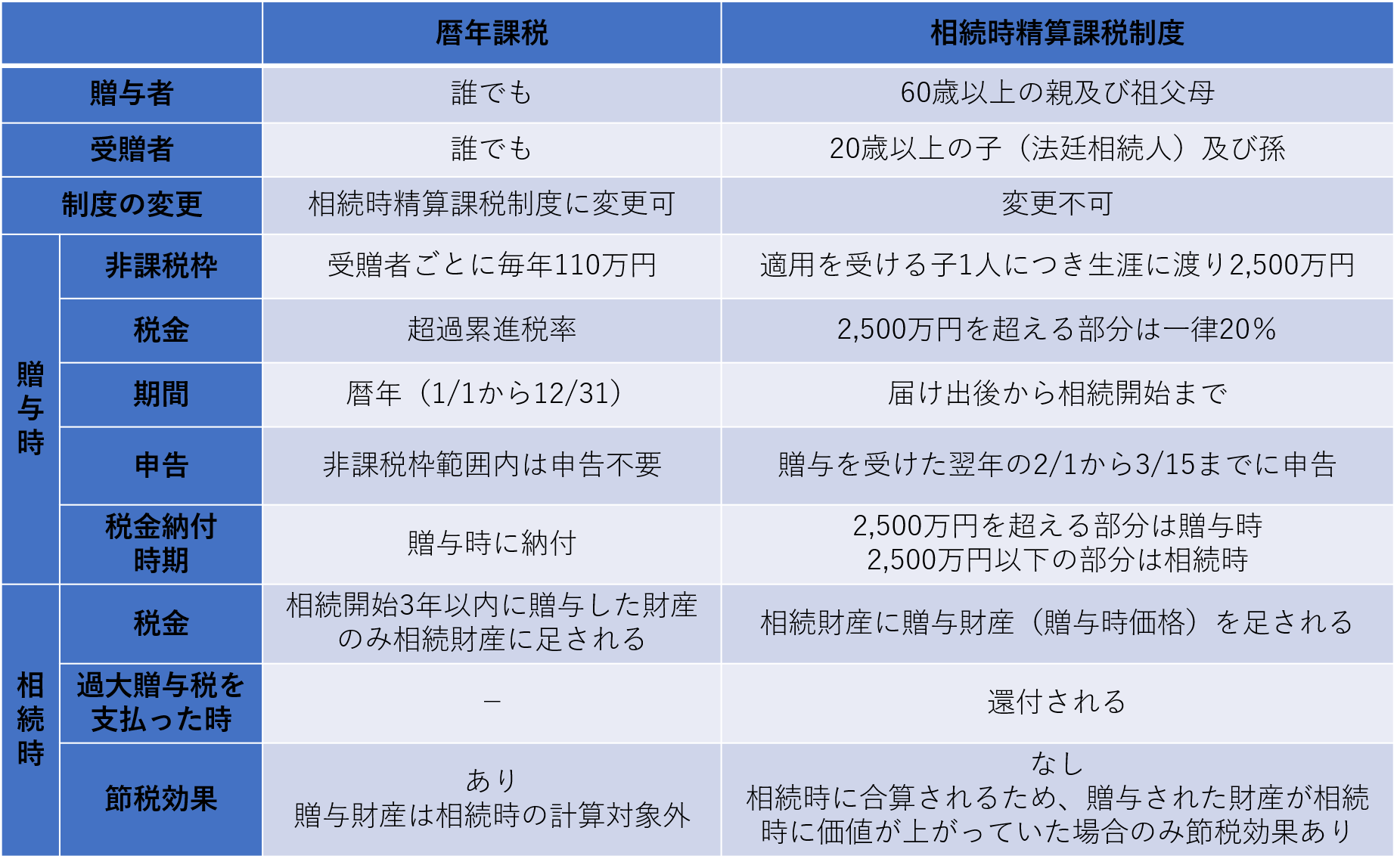

まずは、多くの方が対象となる、贈与に関わる2つの制度を比較したいと思います。

①連年の生前贈与(暦年課税)

1人の人が個人から1月1日から12月31日までの1年間にもらった財産の合計額が110万円以下の場合は相続税がかかりません。

※定期贈与とみなされると贈与税がかかります。

<メリット>

・贈与者・受贈者の年齢、直系尊属に関係なく贈与できる

・長年継続すると多額の贈与を無税でできる

<デメリット>

・贈与者の死亡前3年間の贈与は相続とみなされる

・非課税にするには毎年110万円までしか贈与できない

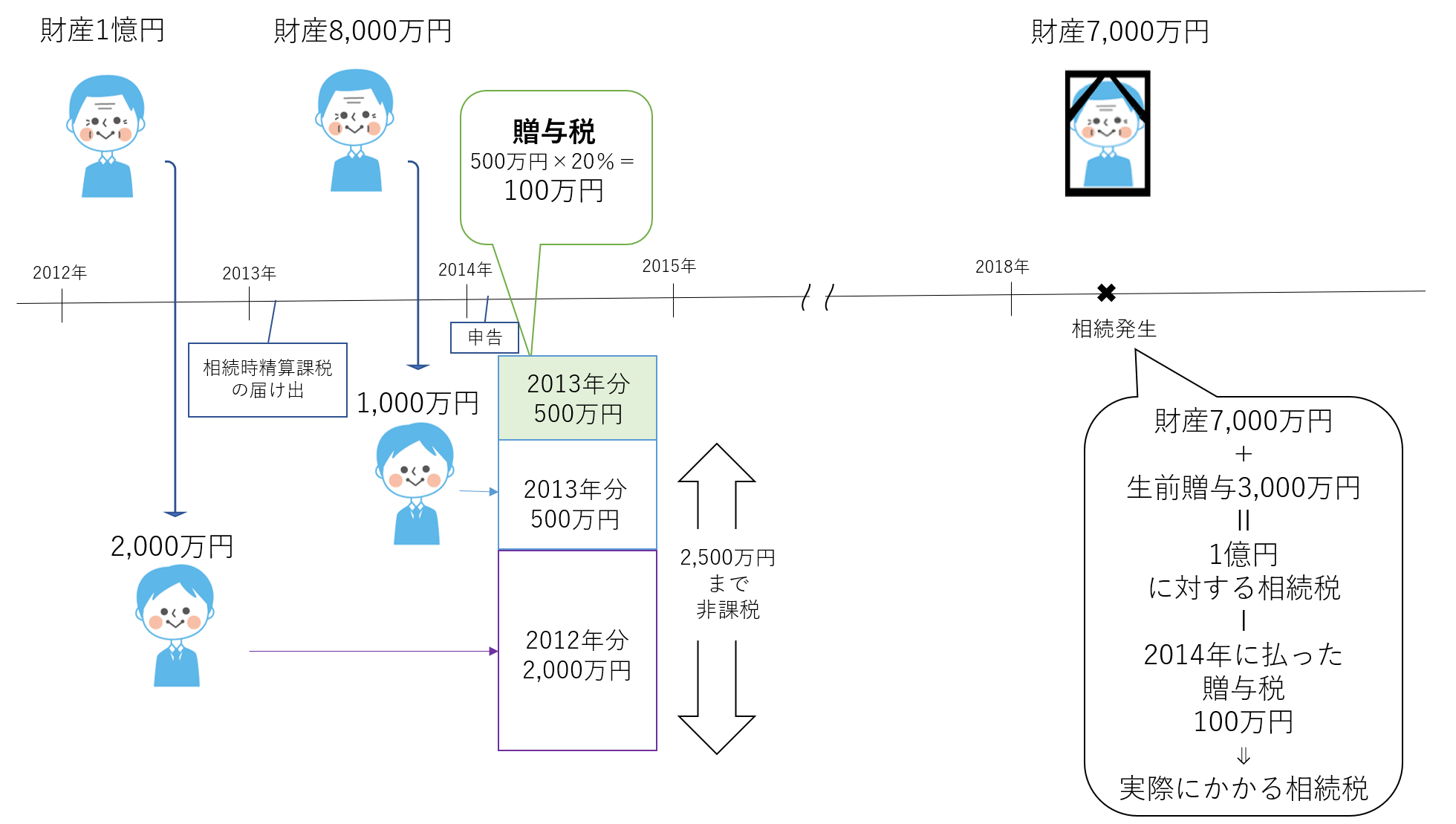

②贈与時は非課税、相続発生時に非課税にした分を精算して課税(相続時精算課税)

原則として60歳以上の父母又は祖父母から、20歳以上の子又は孫に対し、財産を贈与した場合において選択できる贈与税の制度です。この制度は受け取った金額が通算で2,500万円までが非課税となり、超えた部分の贈与時には贈与財産に対する軽減された贈与税を支払い、その後にその贈与財産とその他の相続財産を合計した価格を基に計算した相続税額から、既に支払った贈与税額を精算します。相続時の価値の価格になりますので、価値が上がりそうな物にはこの制度は適しているかと思います。

この制度を利用すると、暦年課税には戻れません。

<メリット>

・2,500万円まで贈与税がかからない

・収益物件の贈与は相続税対策になる

※賃貸収入を相続人の収入にすることで、相続財産が増えないようにできます。

・値上がりする可能性が高い株式や財産を贈与時の評価額で贈与できる

・早期に多額財産を贈与できる

<デメリット>

・贈与者・受贈者共に年齢に制限がある

・暦年課税に戻れない

・相続時には相続税がかかることがある

・相続時精算課税選択届出書を提出し、贈与があった年は申告する必要がある

・小規模宅地等の特例と併用できない

・生前贈与を受けた財産は物納できない

上記内容をふまえると、暦年課税を利用するのに適しているのは、20歳未満の子や孫に贈与する場合や贈与期間を長く取れそうな場合だと思います。一方で、相続時精算課税が適しているのは、60歳以降に20歳以上の子や孫に収益物件の贈与や将来価値の上がりそうな株式や財産を贈与する場合等です。

また、相続財産が基礎控除内(3,000万円+600万円×法廷相続人数)の場合には、先に財産が受け取れ、相続税はかからないので、メリットがあると思います。

また、他の贈与方法として、下記の3つも利用できます。

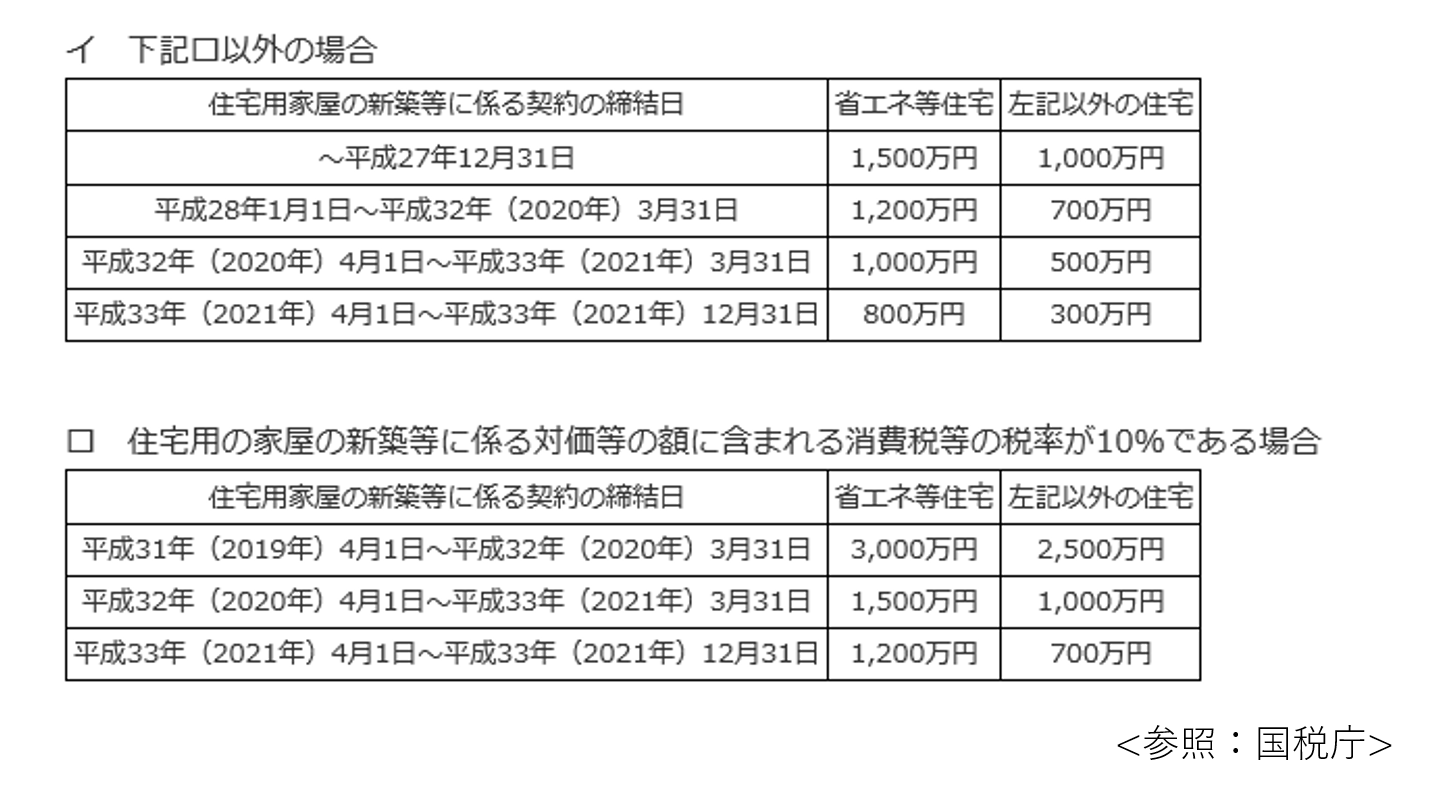

③住宅取得資金贈与の特例

2015年1月1日から2021年12月31日までの間に、父母や祖父母等からの贈与により、自身が住む家の新築、取得又は増改築等の対価に充てるための金銭を取得した場合において、一定の要件を満たすときは、下記の非課税限度額までの金額について、贈与が非課税となります。

住宅取得には、相続時精算課税制度の特例が利用でき、この制度は、贈与者が60歳未満でも利用することができます。また、この住宅取得等資金の非課税制度は、暦年課税の110万円又は、相続時精算課税の2,500万円と組み合わせて使用することもできるので、平成30年中に省エネ対象住宅の契約締結で最高1,200万円の非課税枠+相続時精算課税2,500万円の合計3,700万円の贈与税が非課税となります。

ただし、住宅取得資金贈与の特例と相続時精算課税制度を組み合わせて使用する場合、デメリットも多いのでご注意ください。

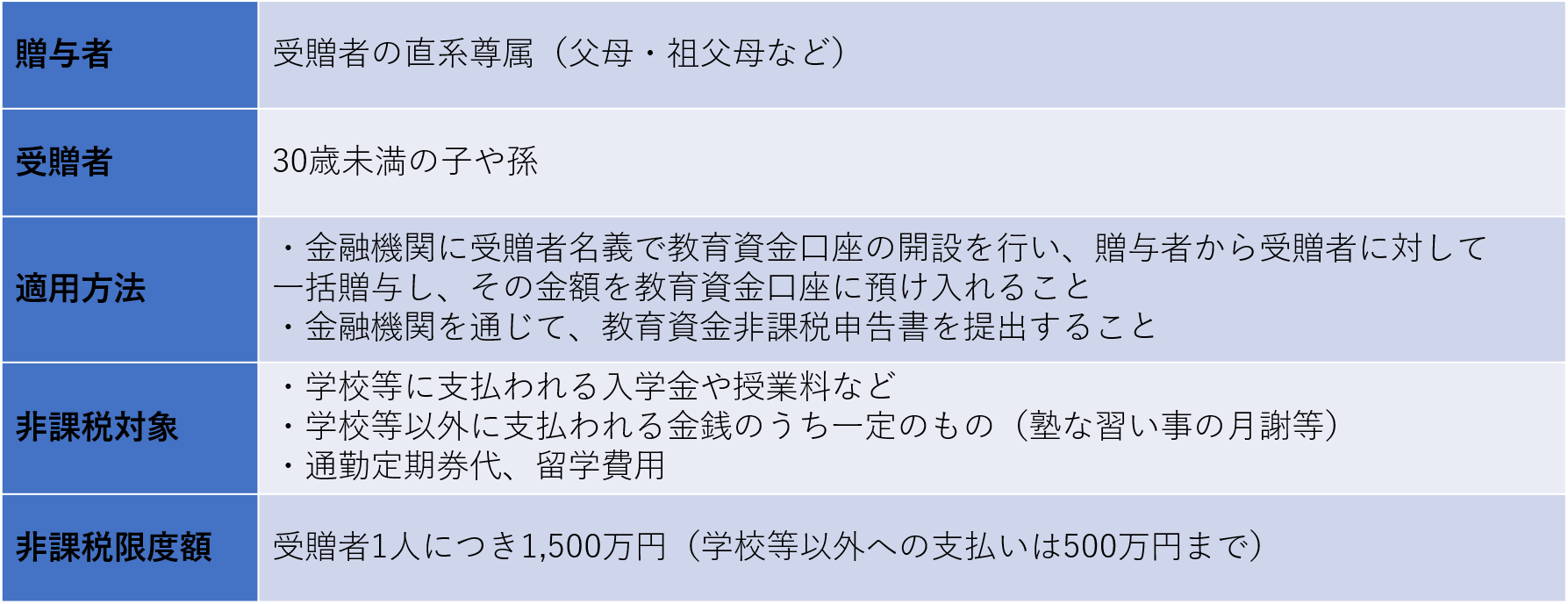

④教育資金の贈与

相続対策の一つとして、子供や孫・ひ孫に教育資金を一括で贈与した場合に、1,500万円までが非課税になる制度です。

2013年4月1日から2019年3月31日の間に、父母や祖父母等の贈与者が、30歳未満の子や孫、ひ孫に対して教育資金を一括贈与し、金融機関でその子や孫の名義の教育資金口座に預け入れた場合、1,500万円(うち学校等以外への支払いは500万円まで)を非課税とする制度です。

ただし、残ったお金は課税対象となります。

贈与者が亡くなってしまっても、受贈者が30歳になるまで引き続き非課税で利用できます。

※この制度は、2年間(2021年3月31日まで)の延長が決まりましたが、所得制限や教育資金の範囲に制限等ができます。

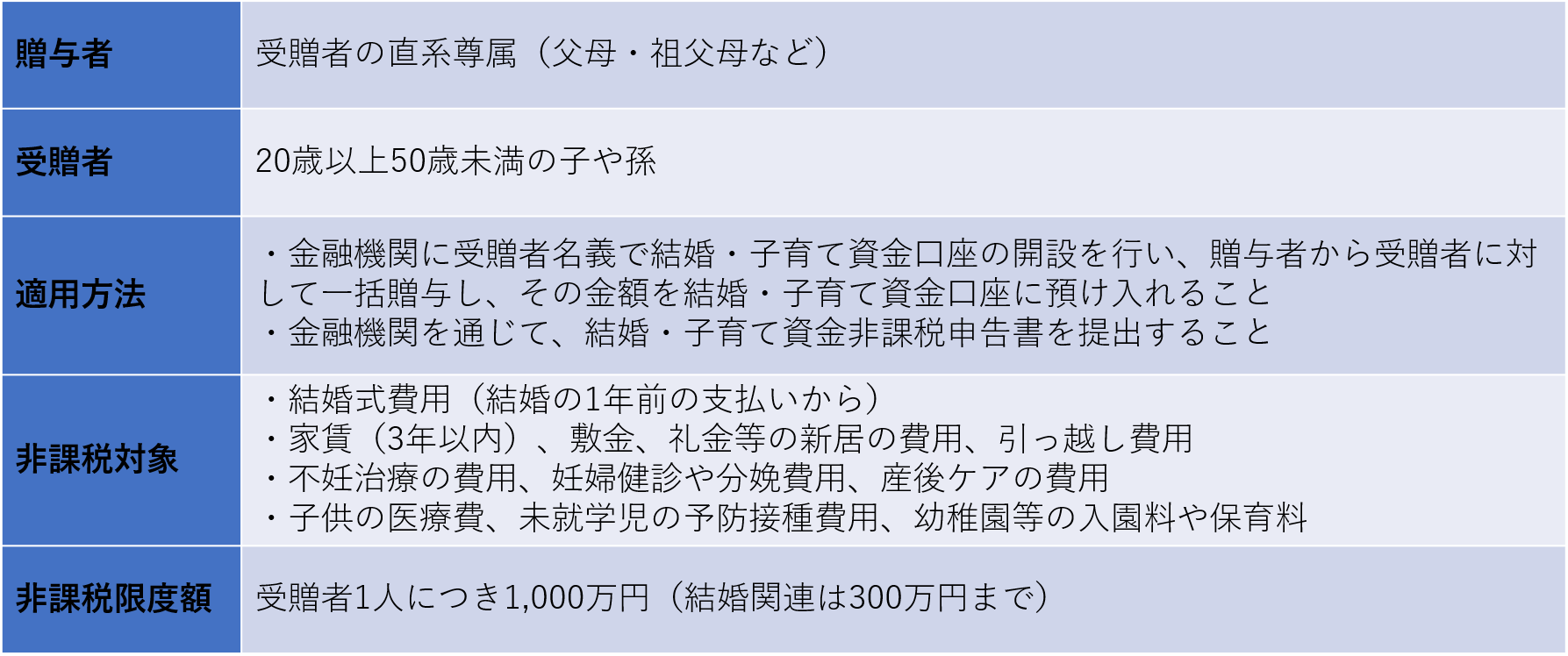

⑤結婚・子育て資金の贈与

2015年4月1日から2019年3月31日までの間に、父母や祖父母等の贈与者が、20歳から50歳未満の子や孫に対して結婚・子育て資金を一括贈与し、金融機関のその子や孫の名義の結婚・子育て資金口座に預け入れた場合、1,000万円までを非課税とする制度です。

この制度には大きく分けて2つあり、1つ目は結婚関連の費用(300万円まで)、2つ目は妊娠・出産・育児関連の費用です。

この制度は、教育資金制度と違い、贈与者が亡くなった場合は、死亡した時点での残高が贈与者の相続財産に含まれます。

※こちらの制度も2年間(2021年3月31日まで)の延長が決定しましたが、受贈者の合計所得に制限ができます。

①、③、④、⑤または②、③、④、⑤は併用が可能なので、上手く利用されると良いかと思います。

④、⑤の制度は、2年延長され、2021年まで利用できますが、所得等に制限がでてきますので、利用を検討されている方は2019年3月31日までに制度の利用を検討されてはいかがでしょうか。

お客様からの疑問を中心に、お金に関わるテーマを決めて私個人が感じた事をブログにしています。

お客様からの疑問、調べて欲しい!!のお声をお待ちしております。

最後までお読み頂きありがとうございました。